Расчёт зарплаты и налоговых процентов для сотрудников в 2018 году

Правильность расчета и начисления зарплаты – залог здорового сна бухгалтера. Меняющееся законодательство требует от финансистов постоянного контроля и своевременного внесения изменений в алгоритмы бухгалтерских операций и проводок. Ниже рассмотрены основные правила расчёта зарплаты и налоговых процентов для сотрудников в 2018 году.

Кому и какие налоги на зарплату начисляются?

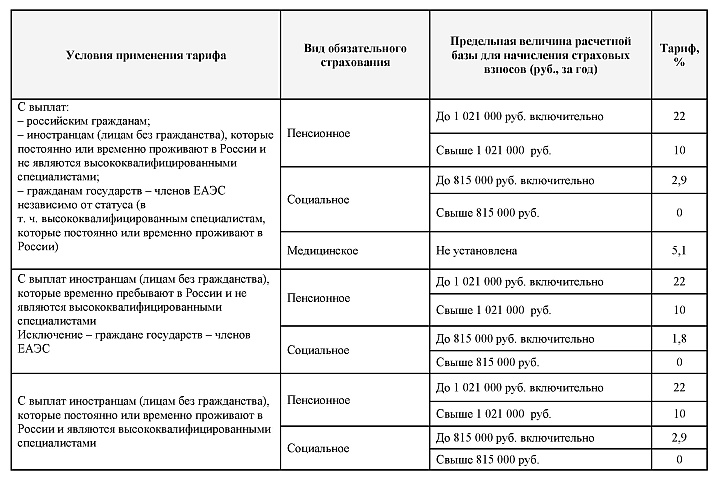

Российское бухгалтерское законодательство в сфере трудовых отношений неоднородно и имеет множество подводных камней. Налоговые отчисления с зарплаты зависят от трех основных факторов:

- Форма собственности. Например, предприниматели вынуждены платить взносы не только за оформленных работников, но и за себя.

- Юридический статус работника в стране. Проценты налогов для резидента и нерезидента отличаются.

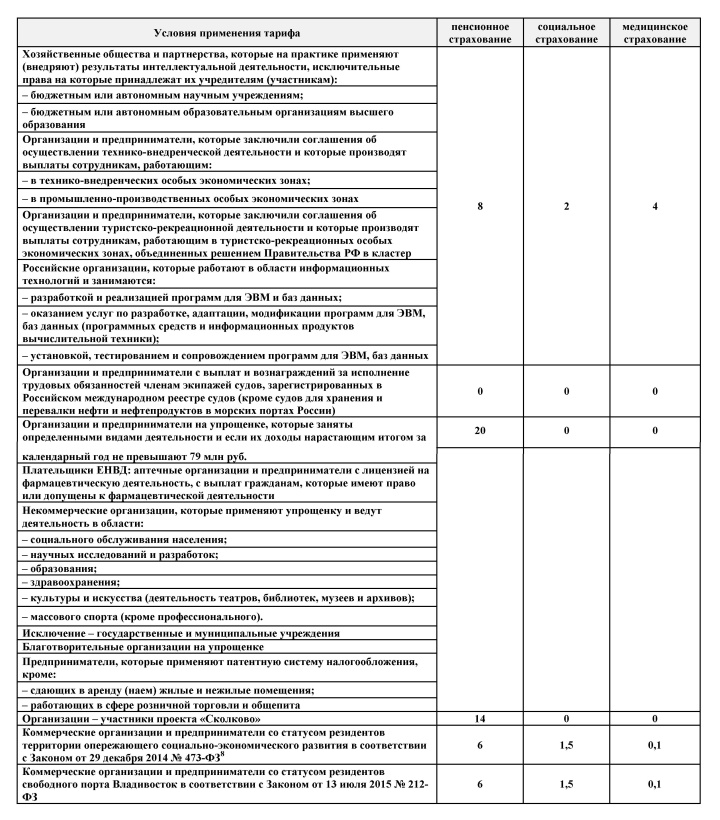

- Вид деятельности компании и её географическое расположение. Например, фирмы, работающие в наукоемким отраслях или в Крыму, имеют определенные льготы по отчислениям с фонда заработной платы.

В целом, компании оплачивают государству четыре основных платежа после расчета работникам ежемесячного вознаграждения.

Таблица процентных тарифов взносов, уплачиваемых с зарплатного фонда

Это отчисления в:

- Налоговую инспекцию – налог с доходов физических лиц (НДФЛ).

- Пенсионнный фонд (ПФР).

- ФФОМС – медстрахование.

- Фонд социального страхования.

Следует различать понятие налогов и отчислений. НДФЛ гражданин оплачивает со своей зарплаты, в результате чего выдаваемая на руки денежная сумма уменьшается в РФ на 13 процентов. Рассчитывает и платит это налог предприятие, что позволяет работнику не углубляться о налоговую систему.

Таблица нестандартных процентных тарифов взносов, уплачиваемых с зарплатного фонда

Отчисления в фонды также делает бухгалтерия, но это расходы полностью берет на себя компания. На получаемые работником деньги эти платежи не влияют. Проценты начислений на большинство зарплат составляют: в ПФР – 22%, ФФОМС – 5,1%, ФСС – 2,9%. Но они могут отличаться, в зависимости от вышеупомянутых факторов.

Документальная база для начисления зарплат

Большинство общих вопросов по зарплате урегулированы Трудовым Кодексом, но многие технические нюансы определяются подзаконными актами или внутренними документами самой компании.

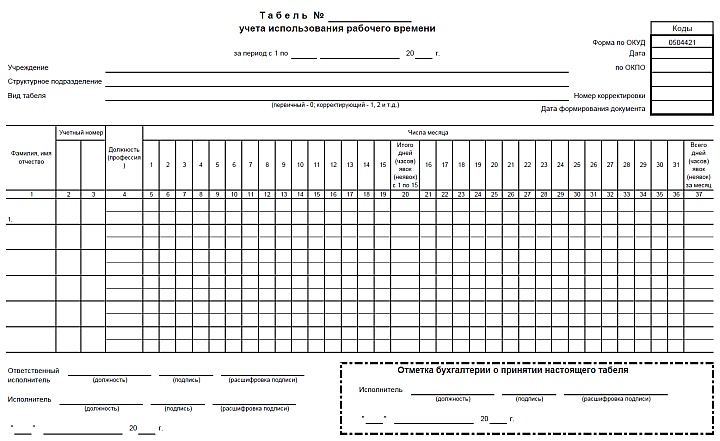

Табель заводится как на руководителей, так и на обычных работников

Документальной основой для начисления зарплаты работнику являются:

- Приказ о зачислении на работу.

- Договор о трудоустройстве.

- Акты выполненных работ при сдельной оплате.

- Распоряжение о премировании или дисциплинарном взыскании.

- Табель учета времени.

- Иные бумаги.

В указанных документах оговаривается главное – размер зарплаты и условия получения премий. А бухгалтерские механизмы начисления налогов и взносов регулируются налоговым законодательством и постановлениями фискальных органов.

Обязанности работодателя при начислении зарплаты

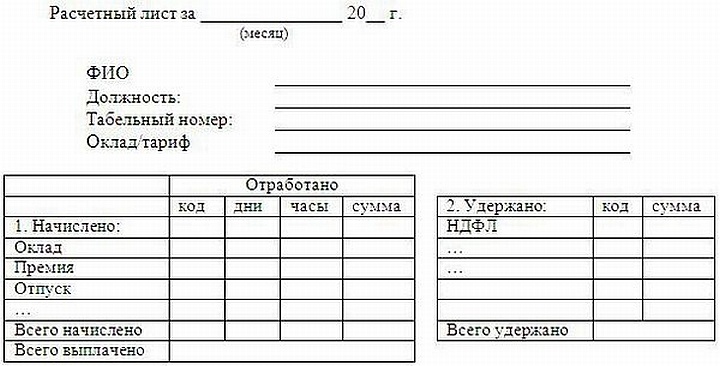

Основные обязанности работодателя в области начисления зарплаты заложены в ТК РФ. Согласно ему, по каждой выплате бухгалтерия должна предоставлять работнику сведения о:

- составных частях выплачиваемой зарплаты;

- об удержаниях, их суммах и причинах;

- иных суммах, выплачиваемых вместе с зарплатой: компенсациях, материальной помощи и т.п.;

- общей выплачиваемой сумме.

Расчётный листок оформляется по форме, утвержденной самим предприятием. Зарплата выплачивается раз в полмесяца, а начисленные на нее налоги и взносы перечисляются по отдельным правилам.

Типовой расчетный лист для отображения выплачиваемой зарплаты

Работники довольно часто имеют право на получение налогового вычета, например, при наличии несовершеннолетних детей, ипотеки. В таких случаях от начисленной зарплаты отнимается вычет, и полученная разность используется для определения суммы НДФЛ, подлежащей перечислению.

Сроки перечисления налогов и взносов

Со сроками перечисления государству НДФЛ с работников все просто. Статья 226 НК РФ требует, чтобы платеж совершался не позднее следующего дня, в который была выплачена зарплата. Это норма касается всех форм получения денег: наличной и безналичной.

С перечислением подоходного за больничные и отпускные предприятие может немного потянуть, совершив его в последний день месяца, в котором работником соответствующие выплаты были получены.

Таблица крайних сроков уплаты соцвзносов в 2018 году

Взносы в социальные фонды компания обязана перечислить не позднее 15 числа месяца, следующего за тем, в котором платежи были начислены. Но если эта дата приходится на входной, то она переносится на последующий рабочий день.

Особенности взносов для самозанятых предпринимателей

Предприниматели, арбитражные управляющие, нотариусы, медиаторы и прочие лица, занимающиеся законной частной практикой без использования наемного труда, также должны уплачивать фиксированные взносы в фонды. Если раньше их величина зависела от МРОТ, то с 2018 года ст. 430 НК предусмотрены конкретные цифры.

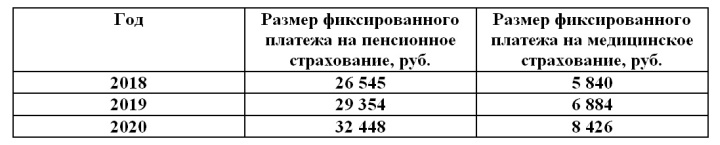

Размер фиксированного платежа в соцфонды для самозанятых лиц

Также в начислении и уплате взносов для самозанятых лиц существует две особенности:

- При величине дохода в расчетном периоде свыше 300 000 рублей налогоплательщики должны будут дополнительно перечислить государству 1% от превышающей это лимит суммы.

- Максимально допустимая сумма перечисления взносов в социальные фонды не может превышать 8-кратного размера фиксированного платежа.

Величина взносов на пенсионное страхование для самозанятых невелика, её вполне могут осилить даже мелкие коммерсанты.

Кроме того, если индивидуальному предпринимателю купить онлайн-кассу, то он может рассчитывать на налоговый вычет по НДФЛ до 18000 рублей. Это позволяет соблюсти нормы закона 54-ФЗ и без затрат обновить кассовую технику с целью автоматизации торговли.

Как рассчитать месячную зарплату?

Для опытного бухгалтера расчет месячной зарплаты является простой и рутинной работой. Насчитать и провести выплаты дополнительно помогают финансовые программы, особенно интегрированные с онлайн-кассой и её специализированными приложениями. Зарплата может быть сдельной или повременной, поэтому важно знать правила её расчета в каждом из этих случаев.

Классический месячный оклад

Трудовой договор может прямо оговаривать месячный оклад работника, который ему гарантированно выплатят за выполненную работу. Однако на конечную величину зарплаты все-таки оказывает влияние число фактически отработанных дней. Необходимая сумма определяется по формуле:

Методика расчета зарплаты по стандартному окладу

Например, при окладе 29000 рублей работник отработал 19 дней из 21. В результате он получит 29000*(19/21)=26238 рублей. Это и будет суммой, с которой вычтется НДФЛ и будут уплачены взносы в фонды.

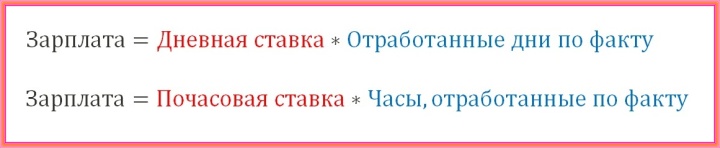

Оплата по дневному или часовому тарифу

Ставка зарплаты по отработанному времени не предполагает обязательное присутствие сотрудника на рабочем месте каждый день или каждый час. Соответственно, в трудовом договоре прописывается не размер оклада, а указывается размер вознаграждения за отработанное время. Формула расчета зарплаты в таком случае выглядит так:

Методика расчета зарплаты по временному тарифу

Например, человек отработал за месяц 123 часа по 200 руб/час. В итоге он получит 123*200=24600 рублей зарплаты. Определить отработанное время каждого продавца в магазине помогут программы для розничной торговли, которые с точностью покажут, сколько пробыл за онлайн-кассой тот или иной сотрудник.

Прямая сдельная и сдельно-премиальная оплата

Этот тип зарплаты подразумевает оплату труда за каждую единицу изготовленной продукции. Например, в строительной компании рабочий может получать определенную плату за каждый квадратный метр уложенного кирпича или плитки. Зарплата рассчитывается по нижеуказанным формулам:

Методика расчета сдельно-премиальной зарплаты

При сдельно-премиальной оплате за выполненный качественно объем работ сотрудник получает дополнительную премию. Такой подход стимулирует людей выполнять задания быстрее и, соответственно, больше зарабатывать.

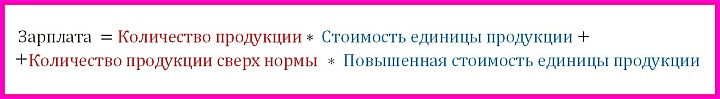

Сдельно-прогрессивная оплата

При оплате по прогрессивной шкале работник получает за изготовленную сверх нормы продукцию повышенную плату. Например, при изготовлении 10 стульев за смену он получает по 200 рублей за каждый, а при изготовлении 15 – по 200 рублей за 10 изделий и по 300 рублей за дополнительные 5. Формула расчет зарплаты следующая:

Методика расчета сдельно-прогрессивной зарплаты

Минусом этой схемы оплаты труда является возможное ухудшение качества производимой продукции за счет интенсификации производственных процессов. Поэтому при сдельно-прогрессивной зарплате нужно тщательно осуществлять технический контроль товаров.

При выплате зарплаты учитываются и другие выплаты: больничные, отпускные, компенсации, командировочные и прочие. Кроме того, бухгалтерам приходится постоянно делать корректировки начислений в течение месяца по тем или иным причинам. Поэтому для поддержания финансового порядка и отсутствия ошибок, предпринимателям рекомендуется пользоваться программами, облегчающими бухгалтерский учет.

Этот софт позволяет своевременно начислять налоги и взносы, подавать отчетность и анализировать показатели реализации товаров и услуг. В результате руководители предприятия освобождаются от многих проблем, а бизнес получает лучшую управляемость.