Как снизить налоговую нагрузку для интернет-магазина: виды легальных схем

Нередко налоги «съедают» внушительную часть прибыли интернет-магазина. Особенно, если предприниматель не углубляется в нюансы финансового планирования и Налогового кодекса. Между тем, существует много методов снижения налоговой нагрузки. Некоторыми из них пользоваться рискованно, поскольку они незаконны и могут повлечь за собой немалые штрафы. Но есть и вполне безопасные, «белые» методы с легальными схемами оптимизации налогов, которые экономят бюджет. О них и расскажем в статье.

Опасность применения нелегальных схем

Для начала несколько слов о незаконных методах снижения налоговой нагрузки в электронной коммерции. На данный момент их более 150.

Самые распространенные нелегальные схемы, которые известны налоговым службам:

- дробление бизнеса с целью перехода на спецрежим;

- фиктивные сделки с фирмами-однодневками для снижения налога на прибыль и НДС;

- установка нерыночных цен с той же целью.

Эти и другие незаконные методы ведения бизнеса довольно быстро выявляются налоговиками. Специалисты сравнивают компании с одинаковыми учредителями или руководителями, анализируют подозрительно похожие фирмы, проверяют соответствие цен рыночным, проводят инвентаризации и так далее.

Сигналом для внеплановой проверки контролирующих органов могут послужить:

- низкая налоговая нагрузка;

- убытки в налоговой/бухгалтерской отчетности в течение нескольких периодов;

- большие суммы вычетов по НДС;

- быстрый рост расходов по сравнению с доходами;

- зарплата сотрудников ниже среднего уровня;

- предельные значения показателей, которые дают право на спецрежим;

- низкая рентабельность и прочее.

Если в процессе проверки выяснится, что компания пользуется незаконными схемами снижения нагрузки, ее обяжут выплатить сумму проигнорированных налогов и начислят штраф. В случае повторных нарушений либо неуплаты платежей размер штрафа увеличивается и/или наступает уголовная ответственность.

Виды ответственности за применение нелегальных методов

При выборе метода оптимизации нужно всегда взвешивать риски и убеждаться в законности своих действий.

Виды законных методов снижения налогов

Переход на специальный режим

Самый простой и безопасный способ снизить налоговую нагрузку на малый бизнес – перейти на один из специальных режимов налогообложения. По умолчанию для всех предпринимателей применяется общая система. На ней платятся все виды основных налогов и обязательные страховые взносы. Для ведения учета при этом часто приходится нанимать бухгалтера.

На специальных режимах учет гораздо проще, а размер отчислений ниже. Все виды налогов, предусмотренные на общем режиме, заменяются одним.

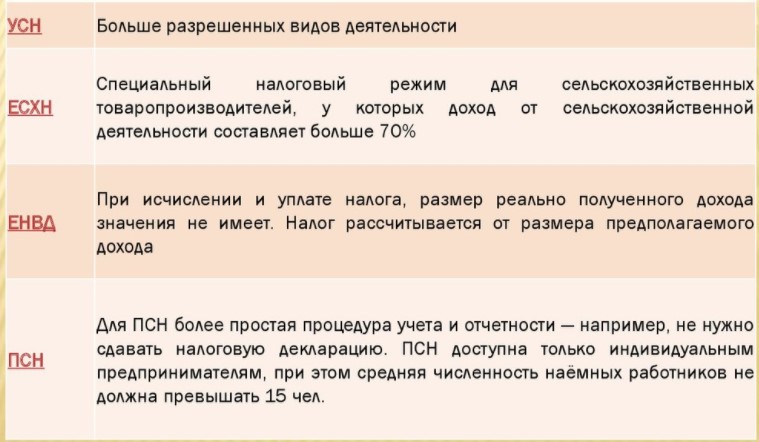

Краткие характеристики специальных режимов

Интернет-магазины пользуются такими льготными системами:

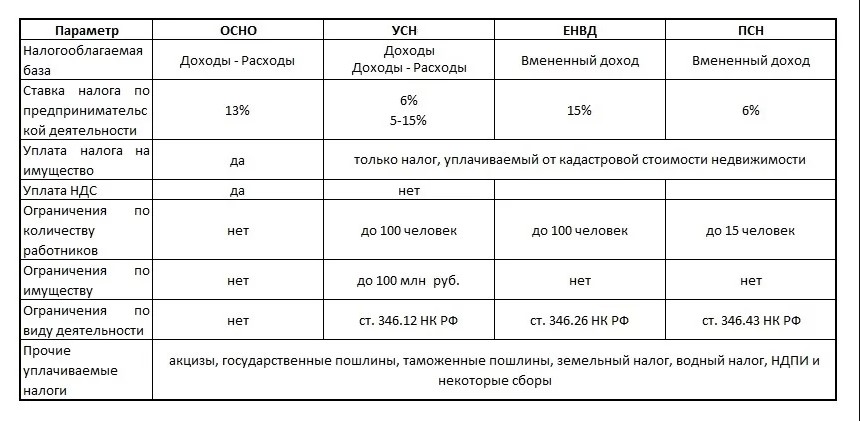

- Упрощенная. Единая ставка в размере 6% или 15% в зависимости от выбранной налоговой базы. В отдельных регионах ставку уменьшают до 1%. Условия для перехода: не более 100 сотрудников в штате, до 150 миллионов рублей годовой прибыли. У фирмы не должно быть филиалов. Оптимальнее всего подавать заявление на УСН еще на этапе регистрации компании.

- Патентная. Разрешение на определенный вид деятельности, которое выдается на период от 1 месяца до года. Стоимость патента зависит от сферы деятельности, региона и предельных доходов, устанавливаемых местными властями. Общая ставка – 6%. Условия для перехода: ИП, право на применение патентной системы в отношении конкретного вида деятельности, менее 15 сотрудников в штате.

В числе специальных режимов также есть система для предпринимателей сельскохозяйственной сферы и налог на вмененный доход. Ставка по ним 6% и 15% соответственно.

Какой режим будет выгоднее, определяют с учетом фактических или планируемых финансовых потоков, масштаба бизнеса. Нужно рассчитать предварительные платежи по каждой системе на основании ожидаемых доходов и расходов, а затем выбрать более экономный вариант.

Ставки по разным налоговым режимам

Кроме того, стоит обращать внимание на региональное налоговое законодательство. В некоторых регионах с целью развития предпринимательства устанавливается пониженная ставка.

На упрощенном режиме можно снижать налог на сумму страховых взносов. Для этого нужно:

- уплачивать фиксированные взносы до конца квартала;

- если размер взноса покрыл или превысил налоговую нагрузку, не платить налог;

- если размер взноса меньше – заплатить разницу.

Спецрежим разрешено применять одновременно с общей системой. Но необходимо убедительное основание. Например, запуск новой ветки бизнеса, открытие филиала в регионе, сотрудничество с заказчиками без НДС.

Определенные послабления можно получить и на общей системе. Это частичное освобождение от уплаты НДС для ИП.

Как его получить:

- уведомить ФНС;

- подготовить заявление в соответствующей форме, выписку из учетной книги по хозоперациям, расходам и доходам, выписку из журнала продаж;

- подать документы до 20-го числа месяца по окончанию квартала.

Для получения этой льготы есть два условия: доход предпринимателя не превышает 2 миллионов рублей и он не продает товары, которые облагаются акцизом.

Налоговые льготы

Если предприниматель работает без наемных сотрудников, он может воспользоваться специальными льготами для ИП. Помимо выбора подходящего режима налогообложения, это:

- налоговые каникулы. Тех, кто открывает ИП впервые, могут полностью освобождать от налогов на срок до 2 лет. Есть несколько условий – в регионе предусмотрена возможность таких каникул, предприниматель работает не дольше 2 лет, находится на УСН или ПСН, входит в перечень льготных видов деятельности. Для получения льготы необходимо подать декларацию с нулевой ставкой. Платить страховые взносы придется в любом случае;

- субсидии для малого бизнеса. Помощь предоставляет Центр занятости. Также возможны льготные кредиты от финансовых учреждений. Для получения субсидии нужно составить бизнес-план и передать его на оценку госкомиссии. Чаще всего из бюджета финансируются сферы образования, спорта, сельского хозяйства, социальной помощи, медицины;

- рассрочка платежей. Оформляется на срок до 12 месяцев. Основания – убытки, грань банкротства, сезонная деятельность, потеря материальных ценностей из-за аварий, стихийных бедствий, несвоевременное выделение субсидий, перевозка товаров из других стран с уплатой таможенных пошлин;

- пониженные страховые взносы. Отсрочки по страховым платежам положены компаниям с определенным ОКВЭД, которые относятся к пострадавшим сферам. Также действуют сниженные ставки на зарплату свыше 12 130 рублей. До этой суммы взносы начисляют по старым тарификациям, после – по льготным ставкам: 10% за пенсионное страхование, 5% – медицинское, 0% – социальное. Сниженные тарифы предусмотрены и для компаний в сферах IT;

- освобождение от регистрационной госпошлины. Дается многодетным родителям, которые подтверждают этот факт в инспекции документально;

компенсация на транспорт и освобождение от единого социального налога. Предусмотрены для предпринимателей с разными группами инвалидности. Единый соцналог не платится, если годовая прибыль составила менее 100 000 рублей.

Виды налоговых льгот

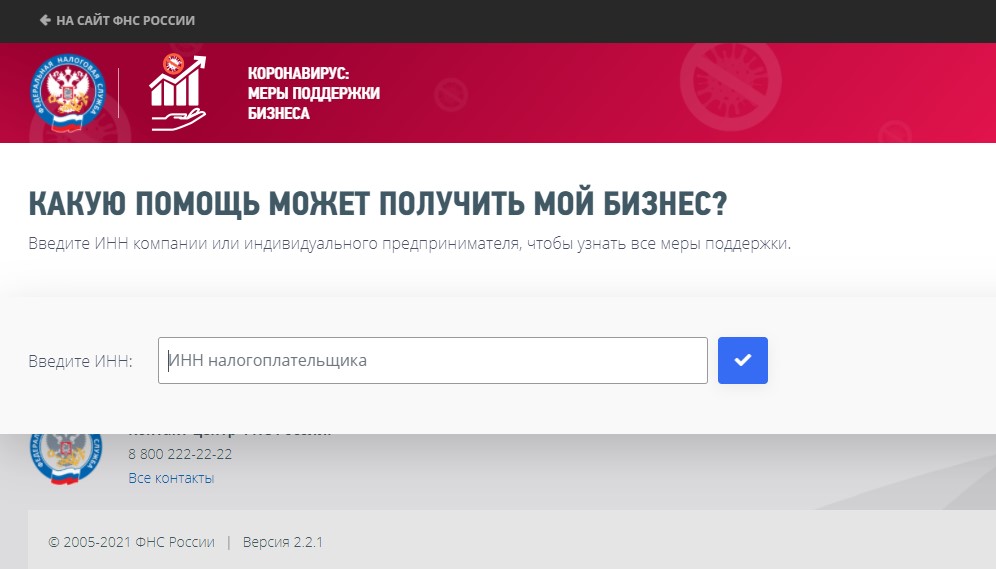

Чтобы узнать все возможные меры поддержки для своего бизнеса, стоит воспользоваться специальным сервисом ФНС. На сайте достаточно ввести ИНН компании и ИП.

Сервис для проверки доступных видов помощи

Правильное оформление затрат

Это самый доступный для всех способ оптимизации. По закону доход, который подлежит налогообложению, можно уменьшить на сумму затрат на поддержку функционирования организации. Чем больше зафиксировано расходов, тем меньше может быть налог.

Однако использовать такой метод нужно осторожно, подтверждая каждую статью расходов документально. В процессе проверок инспекторы внимательно оценивают затратную часть бюджета фирмы. При выявлении сомнительных сумм их исключают из вычета и прибавляют к налоговой нагрузке.

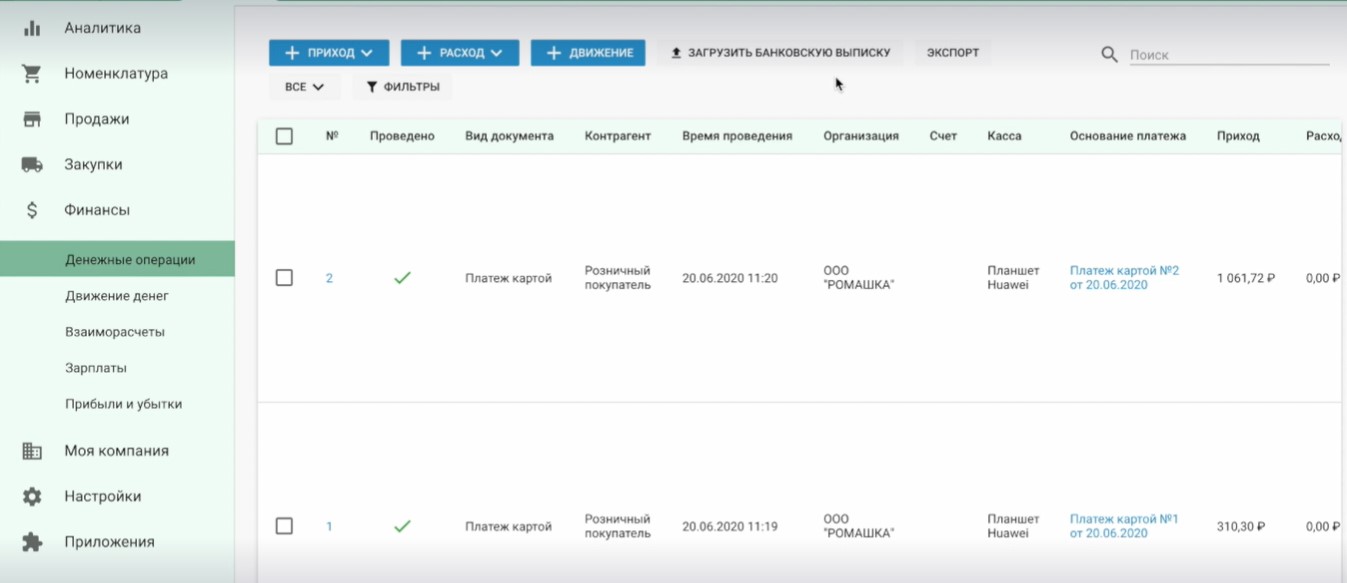

Поэтому учетную политику важно возлагать на ответственных и компетентных в данной сфере специалистов: бухгалтеров и юристов. Иначе по нехватке знаний можно «нарваться» на санкции. Вести финансовый учет, составлять и отправлять все необходимые формы отчетности удобнее с помощью автоматизированных систем учета. Например, облачного сервиса со всем необходимым функционалом для интернет-магазинов «ЕКАМ».

Финансовый учет в программе «ЕКАМ»

Передача отдельных функций на аутсорс

За счет грамотной учетной политики можно самостоятельно определять время уплаты и размер налогов. Для этого необходимо знать, какие доходы и расходы учитывать в конкретный период, и равномерно распределять нагрузку, подстраиваясь под финансовые возможности фирмы.

Если профильных специалистов по этой теме в штате нет, целесообразно передать часть задач сторонней организации на аутсорсинг. Тут есть дополнительный плюс. С зарплаты собственных сотрудников нужно перечислять налоги, а оплата услуг других компаний считается налоговыми расходами.

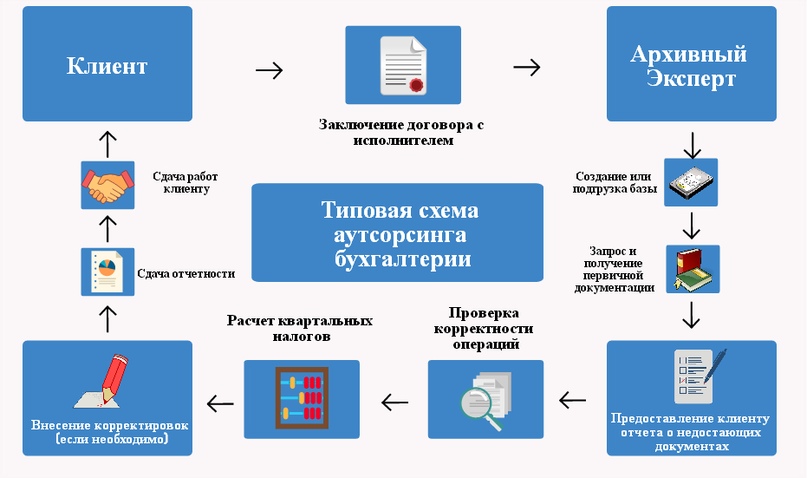

Схема бухгалтерского аутсорсинга

То есть, пользуясь аутсорсом, предприниматель может сэкономить на страховых взносах и снизить нагрузку путем отнесения этих затрат в расходы. Перепоручать работу можно не только по бухгалтерской части, а и по:

- логистике;

- клинингу;

- обслуживанию сайта, офисной техники;

- приему, обработке и сопровождению заказов;

- call-центру.

Вычет за кассовую технику

У предпринимателей, работающих на патенте или налоге на вмененный доход, есть возможность получить налоговую скидку в виде вычета за каждую приобретенную кассу. Максимальный объем льготы – 18 000 рублей на один аппарат. Вычет относится непосредственно к покупке кассы и фискального накопителя, оплате услуг ОФД, регистрации и настройке техники.

Алгоритм действий для получения льготы предпринимателям на ПСН:

- составить в свободной форме или по шаблону уведомление о снижении суммы платежа по патенту;

- подать уведомление в налоговую службу, можно вместе с заявлением на новый патент.

Для предпринимателей на ЕНВД:

- заполнить декларацию;

- в разделе расчета расходов на покупку ККТ указать модель оборудования, заводской/регистрационный номер, стоимость, дату регистрации в налоговой;

- подать декларацию и уведомление в ФНС или отправить электронный вариант документов через личный кабинет на сайте.

Услугу продажи и аренды онлайн-касс предлагают многие компании на рынке. Приобрести или арендовать технику, соответствующую всем требованиям ФЗ-54, можно в «ЕКАМ». Специалисты помогут зарегистрировать кассу, настроить ее, подключить к ОФД и интегрировать с системой учета интернет-магазина.

Проблема высоких налогов особенно актуальна для малого бизнеса, небольших компаний, которые ограничены в бюджете и только начинают развиваться в сфере электронной коммерции. Высокая налоговая нагрузка для них становится непосильным грузом.

Поэтому многие предприниматели пытаются воспользоваться всевозможными способами снижения налогов – уменьшают активы, скрывают доходы, заключают сомнительные договора. Все это – не лучший выход из ситуации и чревато разными неприятными последствиями.

Но опускать руки и закрывать бизнес не стоит: есть достаточно легальных способов снижения налоговой нагрузки, которые будут не опасны для компании. Ищите то, что подходит именно в вашем случае, рассчитывайте и выбирайте наиболее выгодный вариант. Вести учет и отправлять все необходимые документы в налоговые службы поможет товароучетная программа «ЕКАМ».