Проверок налоговой инспекции боятся даже самые добросовестные бизнесмены, потому что двоечтения в законодательстве позволяют, при желании, выписывать штрафы практически каждому предпринимателю. Причем денежные санкции являются меньшим злом, ведь при ряде нарушений могут вообще запретить торговать и даже привлечь к уголовной ответственности.

Единственный способ избежать визита налоговой или отсрочить его на несколько лет – не попадать вообще в фокус внимания ФНС.

В сегодняшней статье освещены 12 основных признаков предпринимательской деятельности, наличие которых резко повышает риск проведения плановой или внеплановой проверки. Перечисленные маркеры могут присутствовать и при добросовестном ведении бизнеса, поэтому порядочные бизнесмены также должны быть начеку.

Но ознакомившись с сегодняшним материалом, предприниматели смогут откорректировать свою деятельность в нужном направлении и вывести бизнес из-под прицела налоговиков.

1. Относительно низкие налоговые отчисления

Налоговая инспекция, за счет использования онлайн-касс, отслеживает валовую выручку по каждой торговой компании. И если в среднем собственник магазина при доходе 1 млн. в квартал платит 30 тыс. рублей налогов, а анализируемый ИП при аналогичной выручке – 10 тыс. рублей, то вероятность проведения у такого налогоплательщика проверки резко возрастет. Ведь у ФНС возникают подозрения в сокрытии прибыли.

Скупой предприниматель платит дважды: налоги и штрафы по итогам проверки

Средние показатели налоговой нагрузки по разным отраслям приведены в приложении № 3 Приказа ФНС №ММ-3-06/333 от 30.05.2007 г.

Например, для обычной розничной торговли ставка составляет 3,6%. То есть государство ожидает, что на каждые прошедшие по онлайн-кассе 100 тыс. рублей предприниматель заплатит 3600 рублей налогов. Если это показатель будет сильно отклоняться в меньшую сторону, то следует ожидать в ближайшее время налоговую проверку.

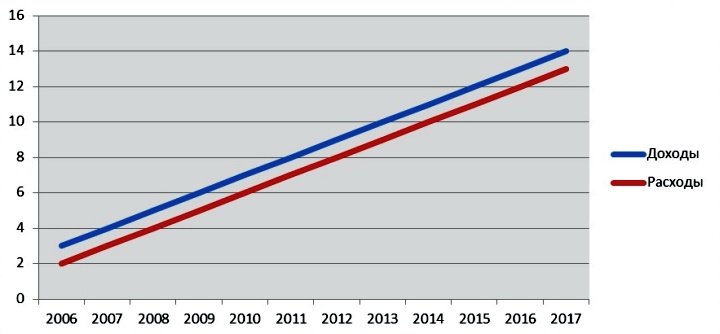

2. Непропорциональный рост доходов

Если декларируемые доходы предпринимателя систематически растут, а уплачиваемая в бюджет прибыль остается на одном уровне, то избежать налоговой проверки не получится. В этом случае ФНС считает, что в целях оптимизации налогообложения налогоплательщик завышает расходы.

С ростом доходов прибыль должна увеличиваться

Подобная ситуация часто наблюдается при расширении бизнеса, но налоговые органы будут разбираться в ситуации уже непосредственно при проверке.

Избежать визита налоговиков и быстро нарастить прибыль при открытии нового магазина поможет программа складского учета ЕКАМ. Она способна анализировать продажи и выявлять наиболее рентабельные позиции ассортимента, что позволяет увеличивать чистый доход пропорционально выручке. Это снизит внимание налоговиков к предприятию.

Кроме того, программа складского учета помогает создавать точные налоговые отчеты, обеспечивая беспроблемное проведение возможных проверок ФНС.

3. Низкая зарплата работников

Несоблюдение трудового законодательства также может привести предпринимателя к налоговой проверке. При этом ФНС учитывает как прямые доказательства нарушений, так и косвенные. К прямым относят сообщения, жалобы работников и контролирующих органов о несоблюдении законов о труде, несвоевременной выплате зарплаты, её выдаче в «конвертах» и т.п.

А к косвенным признакам нарушения трудового законодательства относят как раз низкую зарплату. Если предприниматель официально платит своим работникам только МРОТ, то это повод для ФНС проверить такого налогоплательщика. Ведь это странно, когда средняя зарплата продавца в регионе 20 тыс. рублей, а люди работают в довольно успешном магазине всего за 12 тыс. рублей.

Предприниматели могут и самостоятельно мониторить средний уровень заработной платы в регионе, на который опирается ФНС. Эти сведения регулярно размещаются на региональных сайтах Росстата. Поэтому в интересах бизнесменов платить работникам достойную официальную зарплату. Это один из способов, как избежать налоговой проверки.

4. Относительно низкая рентабельность

Налоговая инспекция отслеживает рентабельность деятельности каждого предприятия и предпринимателя, сравнивая её со среднестатистическими показателями. Если бизнес показывает прибыль выше средней по отрасли, то проверки ФНС ему не грозят. В противном случае налоговики, скорее всего, проверят компанию в плановом порядке.

Предприниматели могут сами просмотреть рентабельность различных видов деятельности в приложении № 4 Приказа ФНС №ММ-3-06/333 от 30.05.2007 г.

Рентабельность магазина сильно зависит от ассортиментной политики

Естественно, получать прибыль выше среднерыночной способны не все. И привилегии для успешных бизнесменов являются лишь стимулом для других лучше работать. Поэтому избежать налоговых проверок по этому критерию можно только обеспечивая высокую рентабельность бизнеса.

Помочь в росте прибыли может программа складского учета ЕКАМ. Она позволит оптимизировать ассортимент, увеличить рентабельность оборотных средств, упростить учет и создать программу лояльности для клиентов. В комплексе это даст хороший прирост прибыли и позволит избежать налоговых проверок.

5. Миграция между налоговыми органами

Как ни странно, избежать налоговой проверки можно, сменив место регистрации. Если предприниматель «убегает» от налоговиков неоднократно, это является основанием для проведения срочной внеплановой проверки.

Изменение места регистрации предприятия должно иметь четкое обоснование

В первую очередь под подозрение попадает «миграция» между различными структурными подразделениями ФНС. Таким образом, смена места регистрации субъекта хозяйствования в рамках одного налогового округа не вызовет подозрений.

Также нежелательным является изменение регистрационного адреса в преддверии планового визита налоговиков. Это расценивается, как явная попытка избежать налоговой проверки. Поэтому такие ситуаций лучше не создавать.

6. Работа с подозрительными контрагентами

Налоговая служба постоянно ищет и выявляет фиктивные фирмы-«однодневки», создаваемые для отмывания денег и незаконного занижения налогооблагаемой базы. Причем в прицел попадают не только сами подозрительные компании, но и их контрагенты. Поэтому денежные расчеты предпринимателей с фирмами-«однодневками» являются прямым основанием для проведения проверки.

Также подозрение налоговиков вызывают поставки товаров через цепочку посредников, особенно если они зарегистрированы по одному адресу или на одного собственника. Ведь такая схема работы часто используется для ухода от налогов. Поэтому чтобы избежать налоговой проверки, нужно тщательно проверять своих поставщиков.

7. Деятельность с высоким уровнем налогового риска

Суд над фиктивными предприятиями часто заканчивается признанием их сделок фиктивными с налоговой точки зрения. Таким образом, все оплаты этим фирмам не должны учитываться в составе валовых расходов, а суммы полученного НДС – в составе налогового кредита. Подобная ситуация приводит к необходимости пересчета в большую сторону уплаченных налогов у всех контрагентов фиктивных компаний.

Сотрудничество с фиктивными фирмами – неоправданный риск

Кроме того, наличие длительных финансовых взаимоотношений с нечистоплотными фирмами рассматривается, как деятельность с высоким налоговым риском. И это большая проблема, потому как в таком случае избежать налоговой проверки не удастся никому.

Исключить подобные ситуации могут только добросовестные налогоплательщики, дотошно проверяющие всех своих контрагентов. С этой целью каждый предприниматель может самостоятельно оценить уровень налогового риска компании по критериям, описанным в п. 12. приложения № 2 Приказа ФНС №ММ-3-06/333 от 30.05.2007 г. Если по результатам анализа появляется подозрение в фиктивности фирмы, лучше отказаться от сотрудничества с ней.

8. Приближение к предельным показаниям спецрежимов

Каждый из спецрежимов – ПСН, УСН, ЕНВД, ЕСХН – имеет свои предельные показатели по денежном обороту, количеству работников и прочим критериям. При их превышении налогоплательщик обязан выбрать более хлопотные и затратные режимы налогообложения. Поэтому многие предприниматели стараются не выходить за установленные рамки, зачастую нарушая при этом законодательство. Но они допускают ошибку, так как в таком случае не избежать налоговой проверки.

Налоговые спецрежимы созданы преимущественно для малого бизнеса

ФНС отслеживает предпринимателей, которые в течение года неоднократно приближаются на 1-5% к граничным критериям работы на спецрежимах. У налоговиков возникает подозрение, что в какой-то момент времени предприниматель перестает показывать доходы или нанимать работников официально. Для проверки этих выводов и назначаются налоговые проверки.

Поэтому при расширении бизнеса предпринимателям рекомендуется своевременно переходить на соответствующие налоговые режимы и не пытаться обмануть ФНС.

9. Налоговый вычет по НДС выше 89%

Одним из крупнейших налогов является НДС, поэтому предприниматели пытаются уменьшить его сумму самыми разнообразными способами. Следует отметить, что легальных инструментов для минимизации НДС довольно мало, поэтому некоторые компании используют для занижения налогооблагаемой базы фиктивные операции.

Высокий естественный налоговый вычет по НДС может быть у экспортеров

Но увлекаться сокращением НДС не стоит, потому что налоговая инспекция акцентирует свое внимание на налогоплательщиках, у которых доля вычетов за год с начисленного налога более 89%. Если у предприятия данный показатель выше, значит к нему в ближайшее время придут налоговые инспектора с проверкой.

10. Регулярные убытки

Если предприниматель на протяжении двух или более лет показывает в налоговой отчетности убытки, то ФНС расценивает данный факт, как попытку уйти от налогообложения. Особенно это касается торговой сферы. Действительно, какой смысл торговать себе в убыток на протяжении столь длительного периода?

Грамотный предприниматель в целях оптимизации затрат всегда будет показывать минимальную прибыль. Главное делать это при помощи легальных налоговых инструментов без нарушения законодательства. И лучше не уходить в зону убытков, иначе налоговики сразу нацелят на вас свое внимание.

11. Игнорирование требований налоговиков

Предприниматели регулярно подают в налоговую инспекцию декларации и отчеты. Все чаще это делается через электронный кабинет налогоплательщика.

При наличии несоответствий в предоставленной отчетности, ФНС может отправить предпринимателю электронное сообщение с целью исправить или разъяснить выявленные нарушения. Отсутствие реакции на это со стороны налогоплательщика в течение 5 рабочих дней является основанием для проведения у него внеплановой проверки.

Свои уведомления ФНС может отправлять и по обычной почте. В любом случае предприниматель должен отреагировать на них и предоставить ответ в 5-дневный срок. Только так можно избежать налоговой проверки.

12. Расходы ИП идут вровень с доходами

Минимальная систематическая прибыль может вызывать подозрение у налоговиков. Например, если предприниматель ежеквартально на протяжении 1-2 лет показывает чистый налогооблагаемый доход в сумме 1-2 тыс. рублей. Ведь все понимают, что существуют сезонные всплески и спады продаж, случаются форс-мажорны. Поэтому постоянно обеспечивать естественным образом столь маленький зазор между доходами и расходами невозможно.

Синхронность роста доходов и расходов вызывает подозрительность

Проблема в том, что и постоянные убытки также привлекут внимание налоговой инспекции и могут стать причиной проверки. Чтобы избежать этого, следует показывать в отчетности реальные показатели. Честность – лучшая прививка от штрафов по итогам налоговой проверки.

Подытоживая, можно сказать, что ФНС знает обо всех уловках предпринимателей, не желающих делиться доходами с государством, и постоянно работает над новыми методами выявления таких налогоплательщиков. Поэтому лучше работать честно, не волнуясь о проверках и их возможных последствиях. В долгосрочной перспективе это обеспечит компании хороший имидж как среди клиентов, так и среди контролирующих органов.