Индивидуальный предприниматель и самозанятый: в чем разница, плюсы и минусы, какую форму лучше выбрать

Решая открыть бизнес, будущий предприниматель должен определить масштабы, прогнозируемую выручку и тип клиентов, чтобы выбрать правильные организационно-правовую форму и налоговый статус. Доступно много вариантов, для мелкого и среднего бизнеса подходят самозанятость и индивидуальное предпринимательство. Каждая форма имеет как плюсы, так и минусы: рассмотрим их, выделим различия и определим, что лучше выбрать с учетом оборота, налогообложения, численности персонала и других факторов.

Как выбрать организационно-правовую форму

При выборе нужно отталкиваться от следующих критериев:

- прогнозируемый оборот за год;

- количество персонала, который будет привлечен для обеспечения функционирования бизнеса;

- вид деятельности: торговля, производство, предоставление услуг, иное;

- доступные налоговые режимы.

Для разных организационно-правовых форм и спецрежимов установлены ограничения по видам деятельности. Например, для обществ с ограниченной ответственностью (ООО) горит «зеленый свет» практически для всех направлений. Индивидуальные предприниматели не могут производить и распространять алкогольную продукцию (вино и крепкие напитки), реализовать оружие и его компоненты. Самые ограниченные возможности предусмотрены для самозанятых: они имеют право реализовать свою продукцию и предоставлять некоторые услуги, но не смогут заниматься перепродажей товаров.

Чем индивидуальное предпринимательство отличается от самозанятости

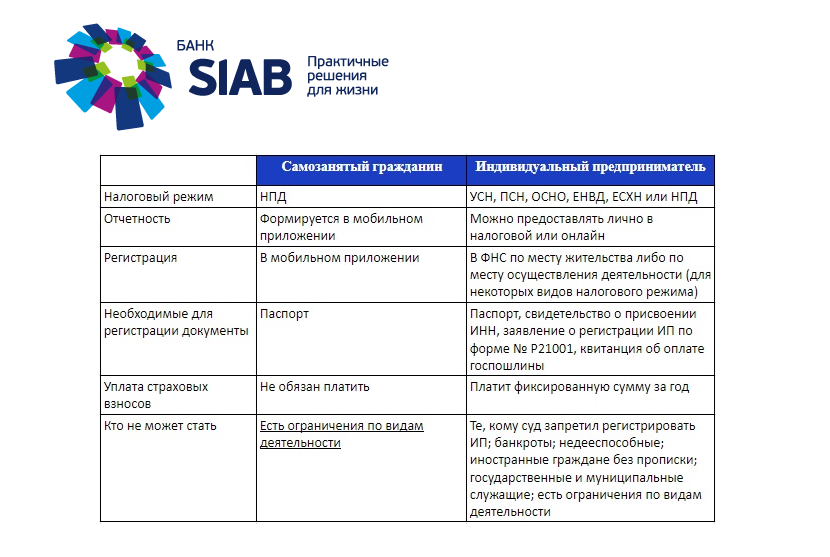

Индивидуальный предприниматель – физическое, а не юридическое лицо. Ограничения по видам деятельности минимальные, есть возможность нанимать персонал и претендовать на лояльное налогообложение. Самозанятость – это налоговый режим (на профессиональную деятельность), в этом статусе могут пребывать физические лица и индивидуальные предприниматели. Рассмотрим различия каждой формы детальнее.

Сравнение самозанятости и ИП: siab.ru

Индивидуальный предприниматель

Виды деятельности

Индивидуальные предприниматели имеют широкий выбор ниш, но все зависит от налогового режима:

- розничная и оптовая торговля, в том числе чужими, маркированными и другими видами товаров;

- бытовые и рекламные услуги;

- транспортные перевозки, подбор персонала;

- творческая деятельность (дизайн, фотография).

Если ИП выбирает единый сельскохозяйственный налог, то он может заниматься производством и последующим сбытом сельскохозяйственной продукции (безакцизной). Суммарно для индивидуальных предпринимателей доступно 5 налоговых режимов: можно выбрать тот, который соответствует масштабам бизнеса и специфике деятельности.

Системы налогообложения для ИП

Регистрация

Процедура регистрации проходит быстро, можно подать заявление офлайн или онлайн:

- обращение в налоговую инспекцию по месту жительства или регистрации (дополнительно доступны многофункциональные центры и нотариусы). Можно пройти регистрацию на официальном сайте Федеральной налоговой службы России;

- выбор кода ОКВЭД согласно особенностям бизнеса, который будет открыт;

- оплата государственной пошлины (для электронных документов не нужна), выбор налогового режима.

Из документов понадобятся заявление по форме Р21001, квитанция об оплате госпошлины, копия паспорта и ИНН. Для онлайн-регистрации – электронная цифровая подпись. Процедура завершается в срок до 3 дней, статус недоступен для военнослужащих, сотрудников государственных и муниципальных служб, а также прокуратуры.

Регистрация индивидуального предпринимателя: портал service.nalog.ru

Ограничения по доходу

Этот критерий зависит от выбранной формы налогообложения. Например, ИП на патенте имеют ограничение по доходу до 60 миллионов рублей, на налоге на профессиональный доход – до 2,4 миллионов. Отчетность тоже зависит от формы налогообложения, но она более сложная, если сравнивать с самозанятостью.

Риски и обязательства

Индивидуальные предприниматели, что отличает эту форму от самозанятости и ООО, рискуют всем своим имуществом при долговых обязательствах. Взыскание не будет осуществлено в случае, если имущество является единственным у предпринимателя (квартира или участок, на котором возведен дом). Также у ИП не могут забрать вещи индивидуального использования, если они не являются предметом роскоши, имущество для профессиональных занятий, семена для посева, иное.

Страховые взносы

Отдельная статья расходов – страховые отчисления, размер которых в 2022 году составляет чуть более 43 тысяч рублей. Сумма складывается из отчислений в Пенсионный фонд (34450 рублей) и Федеральный фонд обязательного медицинского страхования (8766 рублей в 2022 году). Примечательно, что уплата страховых отчислений сохраняется даже в том случае, если индивидуальный предприниматель приостанавливает деятельность.

Изменение размера страхового взноса в динамике по годам: по данным 9111.ru

Плюсы и минусы индивидуального предпринимательства: резюмируем

Индивидуальное предпринимательство – форма, которая подходит для доминирующего количества бизнес-идей. Фискализация максимально автоматизирована за счет онлайн-касс, которые ИП используются при заключении сделок с физическими лицами. Имеет другие достоинства:

- быстрая и практически бесплатная регистрация (госпошлина – минимальная);

- несколько вариантов налогообложения, предусмотрены специальные режимы;

- свободное распоряжение выручкой: предприниматель может направить ее в масштабирование бизнеса или использовать по своему усмотрению;

- разнообразие ниш – от продаж до оказания услуг населению;

- быстрая ликвидация бизнеса, средний срок процедуры достигает 1 недели – от подачи заявления до снятия с учета в Федеральной налоговой службе.

Индивидуальные предприниматели не могут получать лицензию на ведение некоторых видов бизнеса – это охранная деятельность, производство лекарств (продажа разрешена) и другие, перечисленные ранее. Выделим минусы:

- ответственность личным имуществом в случае долговых обязательств;

- невозможность продать бизнес, привлечь полноправных партнеров;

- уровень доверия ниже, чем к ООО, что особенно актуально в вопросах крупных сделок;

- возможности для масштабирования ограничены.

Индивидуальное предпринимательство станет хорошим решением для предоставления услуг, онлайн-торговли (за исключением патентной формы), небольших розничных компаний: стабильного бизнеса, лишенного грандиозных планов по расширению.

Плюсы и минусы ИП: по данным insales.ru

Самозанятость

Какие виды деятельность доступны для самозанятых

Самозанятый – физическое лицо на особом налоговом режиме. Этот формат позволяет совмещать несколько видов деятельности. Например, самозанятый может быть официально трудоустроен, но это не мешает ему получать доход от продажи товаров ручной работы. Налоговый режим наравне с гражданами России могут применять иностранцы, в частности из Беларуси, Казахстана и других стран. Разрешены следующие виды деятельности:

- реализация продукции, которую самозанятый производит самостоятельно без привлечения наемного персонала;

- информационные услуги (бизнес-консультирование, маркетинг, переводы), перевозки (такси, например);

- IT-сфера: веб-дизайн, программирование, большие данные, техническая поддержка;

- работа с животными: груминг, уход, кинология, дрессура;

- предоставление услуг в сфере красоты и здоровья: массажи, диетология, логопедия, психология, маникюрный сервис и другие направления;

- заработок на аренде: сдача жилой недвижимости;

- домашний сервис: няни и гувернантки, доставка, сиделки, охрана (в формате сторожа), ведение хозяйства.

Можно выполнять ремонтные и сантехнические работы, шить и проектировать одежду, быть занятым в индустрии развлечений (аниматор, экскурсовод, ведущий мероприятий). Возможных сфер много, главное – самостоятельная работа без наемных сотрудников. Она может приносить как дополнительный, так и основной доход.

Сферы, которые часто выбирают самозанятые: business.ru

Чем заниматься нельзя

В 2022 году самозанятые не смогут осуществлять деятельность по добыче полезных ископаемых, продавать алкогольную и оружейную продукцию. Под запрет попадают:

- перепродажа любых видов товаров чужого производства, в том числе подакцизных и маркированных;

- оказание услуг по условиям агентского договора или договора поручения, а также комиссии.

Нельзя сдавать в аренду помещения, не относящиеся к жилому фонду.

Как зарегистрироваться в качестве самозанятого

Граждане, получившие статус самозанятого, могут вести деятельность в регионе, который не совпадает с местом регистрации или постоянного проживания. В этом случае нужно указать населенный пункт, в котором специалист будет работать. Если речь идет о фрилансерах, не имеющих локальной привязки, то разрешено выбирать любой город, например, тот, где самозанятый живет или наблюдается большое количество его заказчиков.

Регистрация проходит через бесплатное приложение «Мой налог», которое нужно скачать (лучше по прямой ссылке с Госуслуг) и выбрать подходящий способ:

- с помощью паспорта. Необходимо выполнить сканирование удостоверения личности, после чего приложение проведет проверку данных. Следующий этап – селфи для сверки, а подпись заменит моргание в камеру (способ подходит только для граждан России);

- идентификационный номер налогоплательщика (ИНН). Процедура осуществляется с помощью пароля от кабинета налогоплательщика на портале nalog.ru, а также ИНН;

учетная запись на Госуслугах.

В ходе регистрации нужно указать телефонный номер, на который поступит код для подтверждения. На финише остается выбрать сферу деятельности и добавить банковскую карту, после чего можно приступать к работе.

Самозанятость и другие налоговые спецрежимы

Налоговая ставка и ограничения

Для самозанятых предусмотрен один налоговый режим, в котором действуют следующие ставки:

- 4% – при сотрудничестве с физическими лицами;

- 6% – для юрлиц и индивидуальных предпринимателей.

Из ограничений стоит выделить:

- максимальный доход в год – 2,4 миллиона рублей;

- нельзя нанимать персонал.

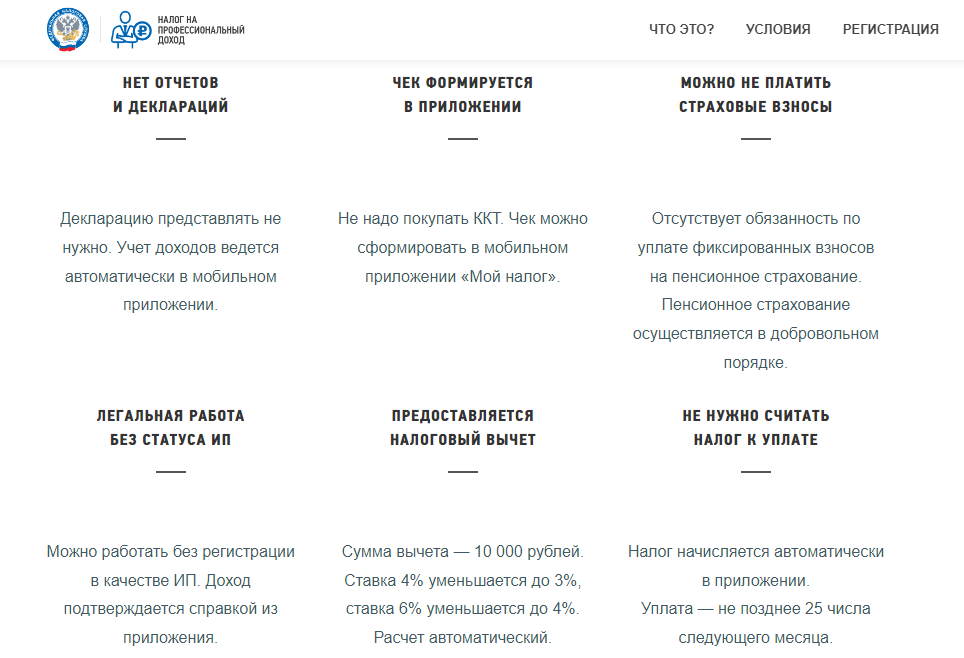

Самозанятые не вносят страховые отчисления, для них не обязательна отчетность, достаточно использовать приложение «Мой налог», которое автоматически формирует чеки, позволяет контролировать работу и финансовые потоки.

Плюсы и минусы самозанятости

Самозанятость – облегченное решение для людей, которые занимаются творчеством, имеют хобби или оказывают услуги в разных сферах. Этот формат могут использовать начинающие предприниматели, которые хотят протестировать рынок и оценить свои силы. Для регистрации требуется минимальный пакет документов, посещать налоговую или многофункциональный центр не придется: все автоматизировано – от оформления до отправки данных в ФНС. Нужно отметить другие плюсы:

- отсутствие фиксированных страховых взносов;

- нет отчетности и онлайн-кассы;

- можно свободно распоряжаться выручкой;

- самозанятые не несут ответственность личным имуществом;

- совмещение деятельности с основной работой по трудовому договору.

Однако ежегодная максимальная сумма дохода достаточно низкая, возможны проблемы с получением займов на развитие: многие банки считают доход от самозанятости нерегулярным, некоторые даже не хотят учитывать его. В случае наращивания масштабов производства товаров придется регистрироваться в качестве индивидуального предпринимателя. Возникают сложности при сотрудничестве с маркетплейсами: лишь небольшая часть площадок открывает доступ для самозанятых.

Особенности самозанятости: npd.nalog.ru

В заключение

Самозанятость и индивидуальное предпринимательство ориентированы на разные сферы бизнеса, поэтому выделить лучшую форму невозможно. Если планируется производство небольших партий товара или оказание услуг в формате фриланса, то стоит обратить внимание на самозанятость. Для интернет-магазинов и наземных точек продаж, мелкооптовых компаний, сферы общественного питания подойдет индивидуальное предпринимательство, но важно выбрать правильный налоговый режим. Можно начать работу с самозанятости: форму легко изменить в любой момент без штрафов, потери времени и убытков.